- De kans op een recessie in de VS blijft behoorlijk groot, maar voorlopig schijnt het zonnetje op de beurs.

- Komende week wordt wel belangrijk, want dan zijn de Amerikaanse centrale bank en de ECB weer aan zet met de volgende rentestappen.

- Beursexperts Michael Nabarro en Gökhan Erem laten zien hoe de beurzen er in technische optiek bij liggen, in de aanloop naar de week van de centrale banken.

ANALYSE – In juli 2022 werd de rentecurve in de Verenigde Staten negatief, zo merkten we bijna een jaar geleden op. Dat wil zeggen; de rente op korter lopende 2-jarige staatsleningen werd hoger dan die van de langlopende 10-jarige staatslening. In de afgelopen vijftig jaar is dat een sterke indicatie geweest dat er twaalf tot zestien maanden later een recessie komt.

Inmiddels zijn we dus op het punt beland waarbij de kans op een recessie in de VS statistisch gezien erg groot is. Wat het momenteel wel lastig maakt, zijn de verwarrende economische signalen. Die wijzen deels in de richting van een recessie, maar er zijn ook signalen van opmerkelijke veerkracht. Denk hierbij vooral aan de arbeidsmarkt in de VS, waar we in onze bijdrage van afgelopen week op ingingen.

Toch beginnen de agressieve renteverhogingen van de Amerikaanse centrale bank wel degelijk een negatief effect te krijgen op de kredietvoorwaarden die Amerikaanse banken stellen. De problemen bij de regionale banken in de VS helpen in dit verband ook niet mee.

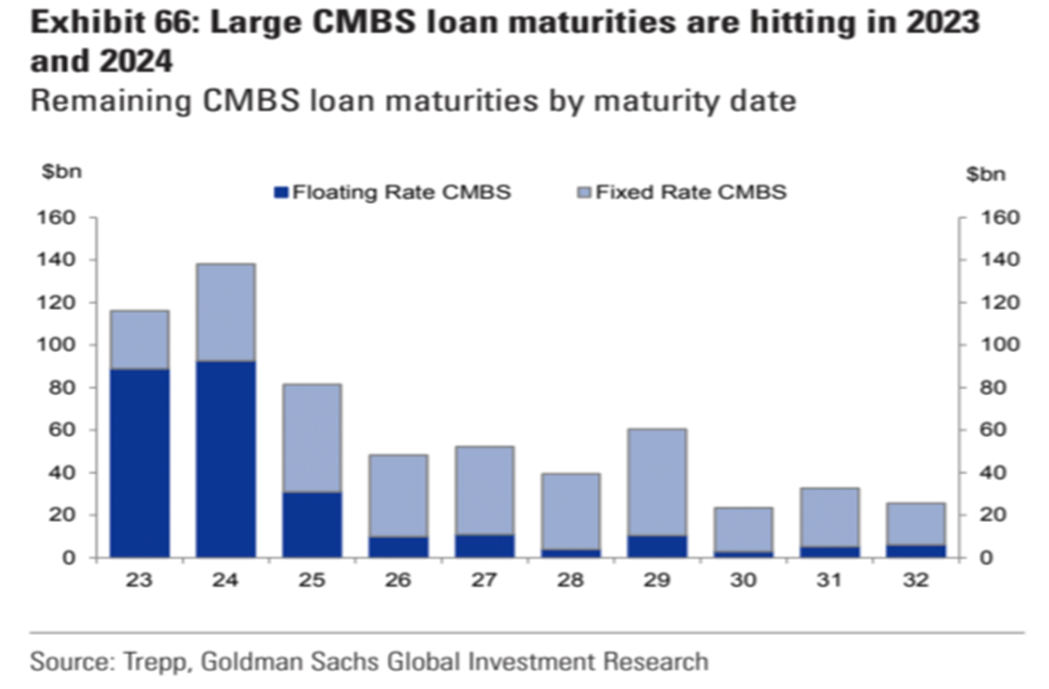

Verder zien we inmiddels dat verschillende metingen van het Amerikaanse ondernemersvertrouwen wijzen op een naderende recessie. We houden er dan ook nog steeds rekening mee dat de krappere financiële condities het aantal faillissementen zal doen vergroten en dat ook commercieel vastgoed in de VS in de problemen zal komen.

De grafiek hieronder geeft een beeld van de markt voor schuldbeleggingen die zijn gekoppeld aan vastgoedleningen in de VS. Daarbij is te zien dat flink wat leningen voor commercieel vastgoed dit jaar en in 2024 aflopen, waarbij dus herfinanciering nodig is tegen krappere leencondities. We houden er rekening mee dat dit niet zonder slag of stoot zal gaan.

Wat betreft het monetaire beleid van de Amerikaanse centrale bank lijkt het ook nog steeds waarschijnlijk dat de verhogingen van de beleidsrente en de geplande afbouw van het obligatiebezit op de balans van de Federal Reserve uiteindelijk de consumentenbestedingen en bedrijfswinsten negatief gaan beïnvloeden.

Tot nu toe zijn de bedrijfswinsten in de VS wel gedaald, maar het gaat nog niet heel hard. Dat komt mede doordat bedrijven hogere kosten hebben hebben kunnen doorbereken in de verkoopprijzen, terwijl loonstijgingen ervoor hebben gezorgd dat de bestedingen van consumenten redelijk op peil zijn gebleven.

Dit lijkt echter lastig vol te houden en er zijn inmiddels ook signalen waarneembaar die wijzen op een zwakkere arbeidsmarkt.

Een recessie in de VS blijft hiermee in onze optiek waarschijnlijk en daarmee ook een verdere daling van de bedrijfswinsten. Dit zal de inmiddels aardig gestegen beurzen qua waardering nog duurder maken dan ze al zijn. Hiermee verwachten we toch een pittige tweede helft van 2023.

Uiteraard blijft het beleid van de Federal Reserve een belangrijke factor. Zoals vaker opgemerkt is de invloed van centrale bankiers op de beurs zo groot geworden, dat ze een buitensporig stempel drukken op financiële markten en daarbij helaas ook regelmatig twijfelachtige beslissingen nemen.

De week van de Fed en de ECB

Komende week zijn de schijnwerpers weer vol gericht op de rentevergaderingen van respectievelijk de Federal Reserve en de Europese Centrale Bank (ECB).

Over de ECB kunnen we kort zijn: een verhoging van de beleidsrente met 0,25 procentpunt lijkt een hamerstuk te worden. Recent nog merkte president Christine Lagarde op dat de inflatie in de eurozone nog steeds te hoog is. Het gevecht tegen inflatie lijkt voor nu belangrijker dan het beschermen van de economische groei die in de eurozone serieuze vertraging laat zien.

In de VS is het allemaal wat lastiger. Eigenlijk is de arbeidsmarkt in de VS nog veel te sterk om het gewenste inflatiedoel van 2 procent te bereiken. Het lijkt er inderdaad op dat een recessie nodig is om de inflatie onder controle te krijgen. Om dan nu een pauze in te lassen bij het verhogen van de beleidsrente is best lastig uit te leggen, als inflatiebestrijding je grootste doel is.

Maar de druk van de financiële wereld is groot. Beleggers hopen dat de Fed pas op de plaats maakt en de beleidsrente niet meer verder verhoogt om een mogelijke recessie te vermijden. De markt gaat er in ieder geval vanuit dat we aan het pieken zijn wat betreft de beleidsrente van de centrale bank en dat de landing van de economie zeer, maar dan ook zeer zacht zal zijn.

Zonnetje op de beurs

Het beleid van de Fed zal voor een groot gedeelte bepalen hoe sterk de economische krimp wordt, maar tussendoor lopen de beurzen door onder aanvoering van de Magnificent Seven (de grote Amerikaans techbedrijven) en rijst de vraag of ze in de VS op de muziek vooruitlopen.

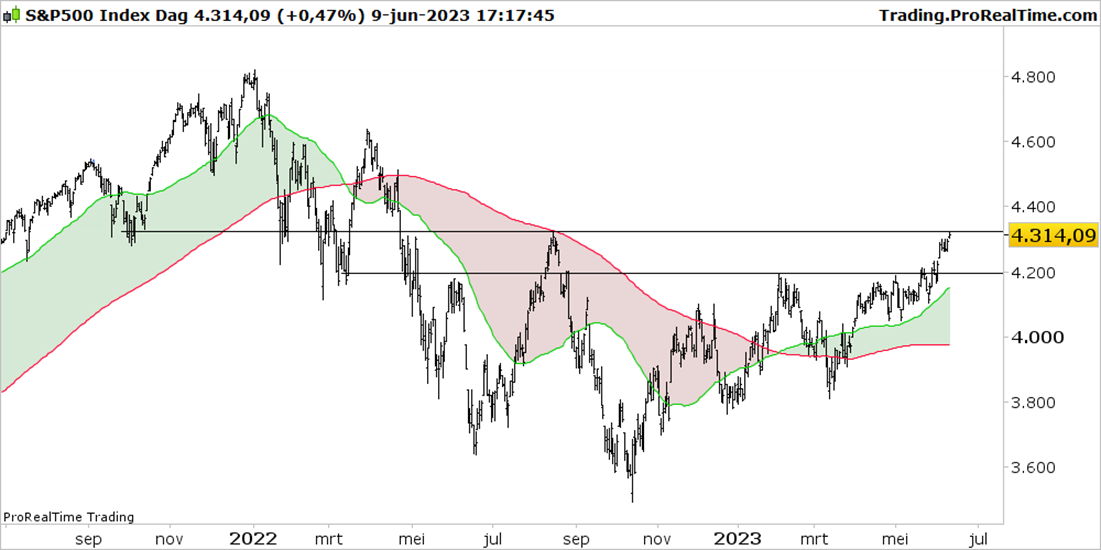

De brede S&P 500-index heeft inmiddels de top bereikt van vorig jaar september en het weerstandsniveau op 4.300 punten, zo is te zien in de onderstaande grafiek. De toename van het momentum op de korte termijn is in eerste instantie tot stand gekomen door de grote techbedrijven en in de laatste dagen ook doordat er mondjesmaat wat kapitaal is gestroomd naar aandelen van bedrijven die in de meer klassieke sectoren van de economie actief zijn.

In het geval van de S&P 500-index was de achtergrond waartegen gekocht werd al positief. Dat is zo vanaf het moment dat de groene lijn van het 50-daags voortschrijdende koersgemiddelde opwaarts de rode lijn van het 200-daags koersgemiddelde heeft gekruist begin maart.

Nu geldt echter dat de koers van de S&P 500 best ver van de gemiddelden afwijkt, hetgeen speculatie over een aanstaande correctie onderbouwt. Zolang de weerstandszone van 4.200 tot 4.300 punten niet significant wordt doorbroken, blijft de kans op een terugval realistisch.

De kans op een correctie is nog wat groter bij de door techfondsen gedomineerde Nasdaq Composite index, die we hieronder tonen.

De positieve achtergrond is ook hier sinds afgelopen maart van kracht, maar de techbedrijven moesten uit een dieper dal kruipen om de top van september vorig jaar te bereiken. De laatste weken lag het momentum ook duidelijk hoger in deze hoek van de markt, maar weet dat dit een inhaalslag was.

In het geval van de Nasdaq Composite is de mogelijkheid van een correctie wat sterker geworden, vergeleken met de S&P 500. Het momentum van de Nasdaq is deze week afgezwakt en er dreigt een top in de koersen te worden gevormd.

Behoudens een spike die als uitputting gezien mag worden, is hier weinig trendmatigs van te maken. Ja, op lagere koersniveaus en dus pas bij een volgende hogere bodem.

Evengoed. voorlopig schijnt te zon, ondanks de donkere economische wolken, en dat is mooi. Met dat gegeven gaan we de week van de centrale banken in.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.

.